*이 글은 2023년 5월 1일 작성하였습니다.

**이 글에서 말하는 ‘부동산’은 주로 ‘서울 아파트’를 의미합니다.

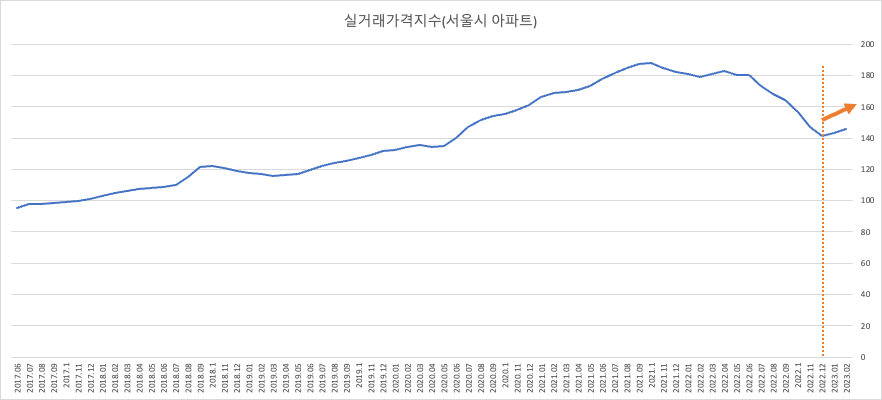

2023. 12. 이후 상승하는 부동산 가격

2020년 코로나 시대에 대부분의 자산 가격이 상승했고, 부동산 가격도 상당히 올랐습니다.

그러다 인플레이션, 금리 인상으로 부동산 가격은 1년 이상 하락했는데, 최근에는 실거래 가격이 소폭 상승하는 모습을 보이고 있습니다.

한국부동산원이 집계하는 ‘공동주택 매매 실거래 가격지수’1를 보면 실제로 2022. 12.을 저점으로 가격이 오르고 있습니다.

한국부동산원의 실거래가격지수 통계는 2023. 2.까지만 집계되었으나, (제가 다녀본 경험 상으로는) 실제 현장에서는 2023. 4.까지도 가격이 상승하는 추세에 있는 것으로 보입니다.

찐반등이냐 데드캣이냐…

최근 부동산 가격이 상승세에 있다는 점은 ‘사실’입니다. 사람들의 관심은 ‘이 가격 상승이 계속될 것인가?’입니다.

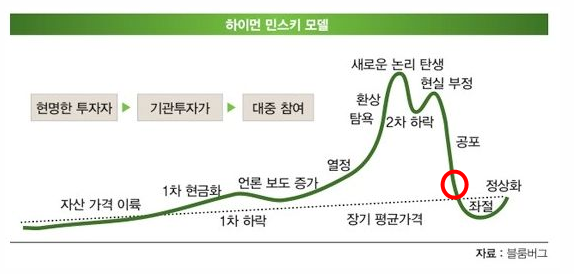

‘데드캣’은 경기순환 사이클에서 과도한 부채에 의해서 부풀려진 자산 가격이 하락하는 과정에서 사람들이 ‘현실을 부정’하면서 마지막으로 다시 한 번 가격을 끌어올리는 현상을 ‘데드캣 바운스’라 부르면서 나온 말입니다.

최근 부동산 가격 상승을 ‘데드캣’으로 의심하는 주요 이유는 (1) 2020년부터 부동산 가격이 워낙 크게 상승했고, (2) 비슷하게 2008년 금융위기 직후에도 부동산 가격이 대세 하락하기 전에 ‘데드캣’과 같은 반등을 보인 사례도 있고, (3) 무엇보다 여전히 부동산 가격이 과거의 장기 평균가격에 비해서 높아 보이기 때문입니다.

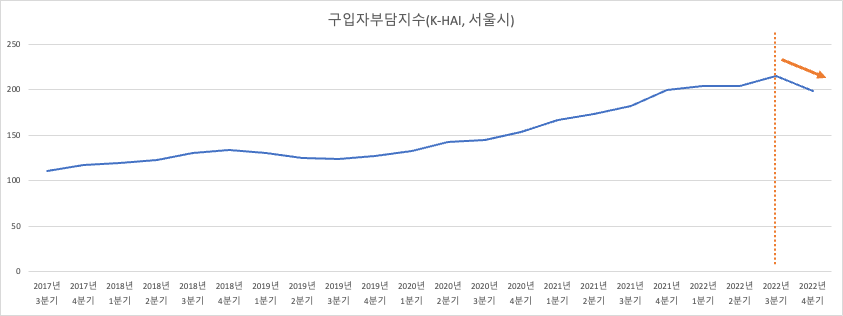

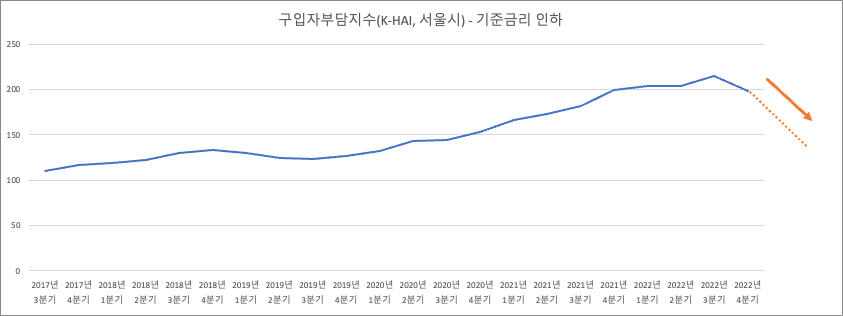

5년간 2배 가까이 오른 ‘구입자부담지수’

부동산 가격에 영향을 미치는 요소는 매우 다양할 것입니다. 그런데 최근에는 ‘공급’보다는 ‘수요’측에서 가격을 끌어내리고 있다고 보여집니다.

특히 수요자들이 주택구입시 부담하게 되는 비용(대출)을 지수로 나타낸 ‘구입자부담지수’를 보면 2021. 하반기부터 이어진 가격 하락도 납득이 갑니다. 금리 상승으로 사람들의 주택구입 여력이 낮아졌기 때문에 가격이 하락할 수밖에 없었다는 의미입니다.

부동산 가격 하락에도 불구하고, 구입자부담지수는 2022. 3분기까지 계속 상승했습니다.

부동산 가격은 하락했지만, 구입자부담지수는 오히려 상승해

위에서 살펴보았듯이, 부동산 가격은 2021. 9.부터 2022. 12.까지 하락했습니다. 반면에 구입자부담지수는 2022. 3분기까지 지속적으로 상승하다가 2022. 4분기에 소폭 하락했습니다.

구입자부담지수는 중간소득가구가 표준대출을 받아 중간가격 주택을 구입하는 경우 상환부담을 나타내는 지수이기 때문에, 주택가격이 상승하면 증가하지만 대출부담이 하락하면 감소합니다.

그렇다면 2021. 9.부터 2022. 3분기까지 부동산 가격이 하락했음에도 구입자부담지수는 상승한 이유는 대출부담의 상승으로 해석할 수 있습니다.

주목할 점은 2022. 말에 부동산 가격과 구입자부담지수의 방향이 바뀌었다는 사실입니다.

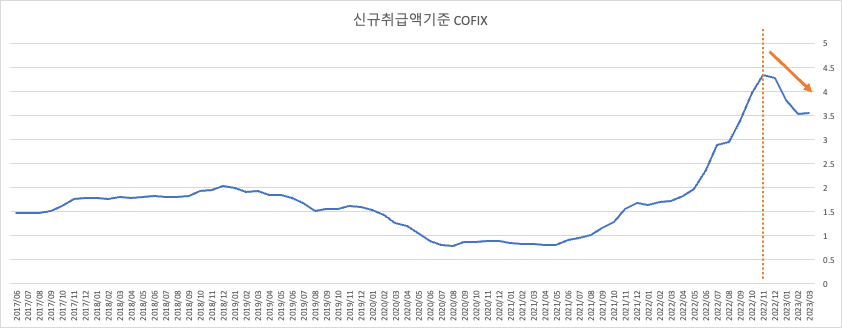

급격히 하락하는 시중금리(COFIX)와 주택담보대출금리

주택담보대출의 이율 산정의 기준이 되는 COFIX는 2022. 11.을 정점으로 하락하는 추세에 있습니다.

2025년 말까지 부동산 가격, 구입자 부담 수준 검토

그렇다면 현재 상황에 일부 가정을 더해서, 2025년 말 부동산 가격 변동에 따른 구입자 부담 수준이 어느정도인지 검토해 보겠습니다.

구입자 부담 수준이 지나치게 높다면, 현재 부동산 가격 상승 흐름은 데드캣일 가능성이 높다고 볼 수 있을 것입니다.

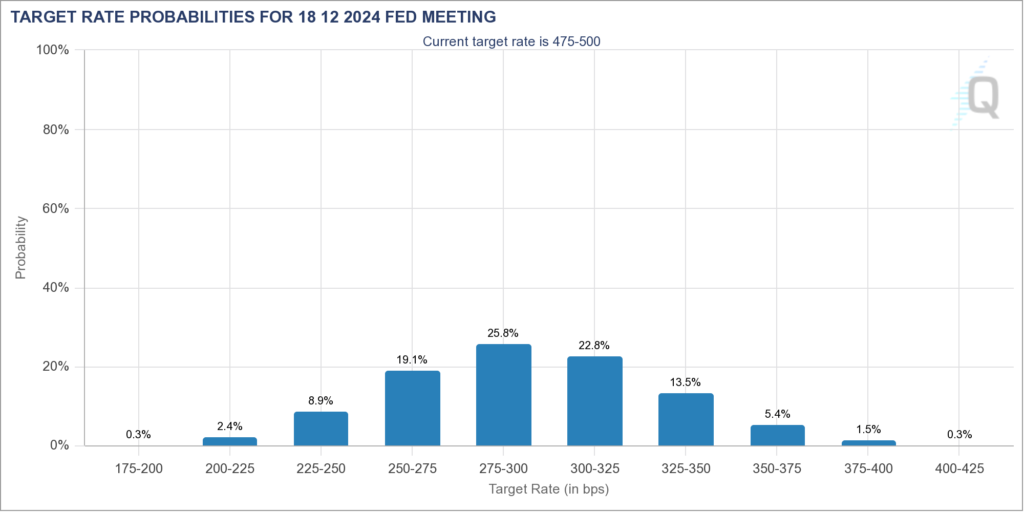

가정➀ – 2024년 말까지 기준금리가 2%로, 2025년에는 1.5%까지 하락한다

기준금리를 예측하기는 어렵지만, 시장에서 바라보는 금리 수준을 참고할 수 있습니다. 미국 채권 선물시장 가격을 기반으로 예측되는 2024년 12월 기준금리는 2.75 – 3.00 수준입니다. 현재 미국의 기준금리가 4.75 – 5.00 수준인 점을 감안하면 2024년 말까지 약 2% 수준의 하락을 예상하고 있는 것입니다.

우리나라와 미국의 금리 변동 수준을 1:1로 대응시킬 수는 없지만, 대외무역 의존도가 높은 현실과 실제 역사를 감안하면 우리나라의 기준금리는 미국과 같은 방향으로 움직일 가능성이 높아 보입니다. 그렇다면 현재 우리나라 기준금리가 3.00%인 점을 감안하여서, 우리나라 기준금리가 2024년 말까지 2% 하락하고, 2025년에는 1.5%까지 하락한다고 가정해보겠습니다.

가정➁ – 2025년 말까지 연 소득증가율, 부동산 가격 상승률

소득증가율과 부동산 가격 상승률을 정확히 예측하기는 어렵습니다. 올해는 비교적으로 경기가 나쁠 것으로 예상된다는 점에서 2023년의 소득증가율은 1.2%로, 2024년 이후에는 다소 회복된다고 가정하고 3.6%로 가정하겠습니다.

부동산 가격도 물가상승에 따라 오른다고 가정해보겠습니다. 장기적으로 우리나라 부동산 가격은 연 7% 수준으로 상승해온 것으로 보이지만, 최근 가격이 높아졌고 경기가 좋지 못하였던 점을 고려하여서 부동산 가격 상승률은 4%로 가정하겠습니다.

| 2023년 | 2024년 | 2025년 | |

| 소득증가율 | 1.2% | 3.6% | 3.6% |

| 부동산 가격 상승률 | 4% | 4% | 4% |

결과 – 구입자부담지수 172(2023년), 150(2024년), 139(2025년) 예상

앞선 가정들 하에서 계산해보면, 서울 아파트 구입자부담지수는 2023년 말경에 172, 2024년 말경에 150, 2025년 말경에 139 수준으로 하락할 것으로 예상됩니다.

중요한 점은, 위 계산은 부동산 가격이 2023. 3.부터 2023. 12.까지 4% 상승하고, 2024년 및 2025년에도 연 4%씩 상승한다는 가정 하에서 나왔다는 사실입니다. 즉, 앞으로 부동산 가격이 완만하게 상승하더라도 기준금리 하락의 영향으로 2025년 말에는 구입자부담지수가 2020년 이전 수준으로 회복될 수 있습니다. 기준금리 인상의 영향으로 단기적으로 구입자부담지수가 급등한 것은 사실이지만, 기준금리가 다시 하락한다면 현재 부동산 가격이 지나치게 높은 수준은 아닐 수 있다는 의미입니다.

물론 당장에 금리 수준이 높고 경기침체 가능성도 거론되고 있으므로, 부동산 가격이 단기적으로 더 하락할 가능성을 배제할 수 없을 것입니다. 하지만 기준금리가 하락한다면 결국 현재의 부동산 가격은 지지될 수 있는 수준이라는 점에서 현재의 가격 상승이 데드캣이라고 단정하기도 어려워 보입니다.

참고 – 가정한 데이터와 예상되는 구입자부담지수

| 2023. 12. | 2024. 12. | 2025. 12. | |

| 소득증가율 (가정) | 1.2% | 3.6% | 3.6% |

| 부동산 가격 상승률 (가정) | 4% | 4% | 4% |

| 기준금리 (가정) | 3% | 2% | 1.5% |

| 구입자부담지수 (예상) | 172 | 150 | 139 |

![[부동산분석] 서울 아파트 공급 부족의 현실 (향후 23년간 서울 아파트 공급이 부족한 이유)](https://www.imbyun.com/wp-content/uploads/2023/10/image-5-1024x576.png)